科技创业公司推高估值的数字游戏

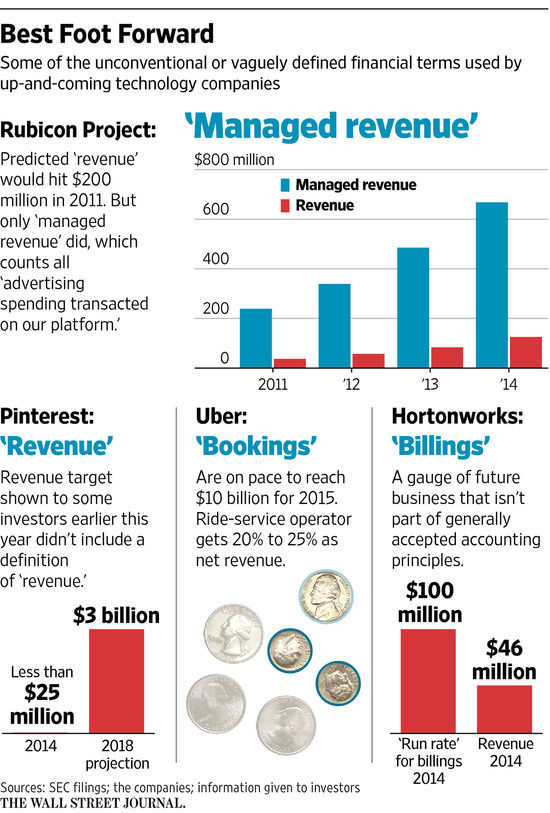

摘要:6月11日消息,据国外报道,软件公司Hortonworks的首席执行官在2014年3月预测,公司截至年末将实现“1亿美元的run rate(运转率营收)”。不过等到上市的时候,这家公司的营收看起来却缩水了很多,该公司去年的营收仅有区区4600万美元。实际上这位CEO所说的并不是营收,不过他在当时并未指明。这家公司现在的说法是,这1亿美元的预测目标说的是“billings”(账单收入),这个指标是用来衡量未来业务的,而这部分业务并不被包含在会计准则(GAAP)中。

年轻的科技公司要争抢投资者的青睐,投资者则希望撒钱把这类公司做大并从中获益,因此有些公司用上了非传统的财务指标。

这些未上市的科技公司多爱用“booking”(预收收入、预售收入,有时则被直接称为“营收+递延收入”)、“年度经常性营收”,或是其他通常会超出实际营收的数字。

这种做法完全,而且不证券行业,因为这些公司还没有进行首次公开发行。上市公司可以使用“非会计准则”(non-GAAP)的财务指标,但必须对其进行解释,并披露这些指标和严格的会计准则相比有哪些差异。

在去年Hortonworks首席执行官做出预测的时候,这家公司刚刚融资1亿美元,估值则超过10亿美元。该公司于去年12月上市,目前市值约为11亿美元。这家公司现在必须遵守会计准则,要披露实际的营收。

只要增长强劲,乐观的新秀公司便不会像许多风投和其他投资者那样在意。许多科技公司的高管称,非传统的指标更能反映出公司在获取客户、同业竞争上的成绩,而且能够将公司的估值推得更高。

不能出错

有人怀疑称,这种做法无非体现了科技行业自大的性格,是在给自己挖坑。他们说,觉得这种含糊、非传统的财务指标没问题的投资者,是在吹高估值,把羽翼未丰的科技公司逼上绝,不给它们出错的余地。

风投公司Benchmark的合伙人比尔·格利(Bill Gurley)今年2月的时候在自己的博客上抱怨称,科技行业的许多大投资就是看看幻灯片。

“投资者以为自己在投资时看到的数字,也会一模一样地出现在IPO文件中”,他写到。有的投资者“根本就是忘记了他们传统的风险分析”,一味担心自己可能错失机会。

Benchmark是Hortonworks公司的早期投资者之一。格利说这家公司在IPO前的财务披露是透明的。

《华尔街日报》挑选了50家科技公司,把它们上市前公布的收入及预测与上市后财报披露的同期数字相比较。结果发现,包括Hortonworks在内的15家公司后来披露的业绩较差。在至少6家公司中,之所以出现这种差异,是因为它们在上市后使用了更为保守的会计方法。

《华尔街日报》的分析发现,这15家公司上市前后的业绩差额总和在7.6亿美元左右,相当于其上市前收入或预测值的25%。这里统计了风投支持的科技公司2013年以来在美国进行的规模最大的50桩IPO交易,数据采自汤森透与美国风险投资协会。

美国证券交易委员会(SEC)一般不会介入此种问题,除非有公司向该监管机构申请批准IPO。SEC就报道置评,但这家机构正在加强对早期公司使用非会计准则指标的审查。

据普士高律师事务所的统计,在准备上市的科技、传媒与通信类(TMT)公司中,去年被SEC问及如何统计营收的公司比例占到了88%,较2013年有所升高。而在全部行业中,去年的这一比例为46%。

在20世纪90年代末的互联网泡沫期间,一些年轻的公司用“眼球”、网站访问者以及其他非会计准则指标来显示自己的迅猛增长。而在目前这一批上市的科技公司中,有的给出两套财报。一套基于会计准则(GAAP);另一套则刨除了特定支出,主要是不统计员工基于股票的报酬。

第一季度时,Facebook汇报的净利润金额还不到其非会计准则净利润金额的一半。Facebook发言人就此置评。

有人称,这两套标准下的巨大差额,代表着企业的无,令人担心。但和那些想要吸引投资者的未上市科技公司相比,像Facebook、LinkedIn以及Twitter这样的公司——它们的市值总和约为2800亿美元,后者会披露大量财务信息,而未上市公司披露的信息内容则千差万别。

门罗风投的温基·加内森(Venky Ganesan)说:“让人猝不及防的几率增加了很多。不是说这些数字是错的,而是要考虑什么时候真的会出现没有后悔药可买的问题”

加内森说,门罗在投资前,一定会看看单笔的交易,对公司的营收有自己的判断。

佛罗里达大学的金融学教授杰伊·里特(Jay Ritter)指出,虽说到6月4日,在今年上市的13家科技公司中,只有2家在上市前1年实现了盈利,但投资者还是蜂拥而至。

去年,上市前实现盈利的科技公司在全部上市科技公司中的比例为17%,是2000年以来的最低水平。2010年时这一比例大约是三分之二。

曾在谷歌任职、现在是硅谷公司顾问的利斯·拜尔(Lise Buyer)表示,年轻公司的高管有很多机会,“可以为了好看的指标做任何需要的事情,无论这些做法是否具有长远意义。”

2010年,Rubicon Project公司在内部博客上写道,公司“实现了盈利”。这家公司广告网络上的广告“带来了超过1亿美元的年营收”。

该公司还预测,营收“会在2011年增至2亿美元”。这篇博客的标题极为夸张,写的是“天上下钱了”。

Rubicon在2014年1月提交了IPO申请。招股书显示公司2011年营收仅有3710万美元,而且亏损1540万美元。

该公司于2014年4月挂牌交易,其股价目前上涨了21%。Rubicon去年的营收是1.253亿美元,但离2010年所说的2亿美元仍然相去甚远。该公司去年亏损1870万美元。

Rubicon的首席运营官兼首席财务官托德·塔平(Todd Tappin)表示,2010年的时候,广告-科技公司使用广告网络中的交易金额做指标是很常见的事情。

他补充称,从那时起,Rubicon便与SEC合作,决定什么才是衡量营收的最好方法。在该公司的财报中,“营收”只包括流入Rubicon的资金。

该公司仍然使用“managed revenue”(管理营收)这一指标,定义为“我们平台处理的广告开支”。塔平称这是个“重要的指标”,有助于“尽可能地体现出可见性”。该公司去年的“管理营收”为6.678亿美元,2011年为2.388亿美元。

另一家广告技术公司MoPub于2013年5月在博客宣布,公司“本月实现了1亿美元的年运转率营收”。该公司首席执行官还补充称:“18个月前启动广告市场项目时,根本没想到能在这么短的时间里实现1亿美元营收。”

2013年10月,Twitter以大约3.5亿美元的价格收购了MoPub。收购之后,Twitter表示,MoPub在2013年上半年的营收为650万美元。

这位现已离职的首席执行官表示,博客中提到的1亿美元,是指通过MoPub在网站上放置的所有广告的总金额。“没人会真正核对这些数字,”他说。

Twitter发言人称,这种差距很大程度上反映的是该公司总营收与净营收的区别。

漂亮的“bookings”

凭借在“bookings”上的增长,全球估值最高的创业公司Uber让投资者头晕目眩。有些投资者被告知,这一数字在2015年将达到100亿美元。投资者近来将Uber的估值定位410亿美元,而公司计划在新一轮融资中筹集15亿到20亿美元,这样一来,其估值就有可能达到500亿美元或更高。

在所有的“bookings”中,Uber几乎留不下什么钱。消息人士称,在向司机支付薪水并给出补贴后,该公司从每1美元中只能拿到20美分到25美分。前述消息人士表示,如果Uber上市,那么它的净营收会相对较少。

消息人士称,Uber高管曾辩论过是否要用诸如“总营收”一类的其他指标来统计客户支付的全部费用,但最终选择了“bookings”,因为高管们认为那样更为保守。Uber置评。

未上市的数据分析公司Palantir在去年11月时的估值为150亿美元,它也强调“bookings”的增长。对这家公司来说,这个指标反应的是某些软件合同的长期价值,而不是短期内可以收到的付款。

消息人士称,Palantir近期对投资者表示,公司2014年的“bookings”超过10亿美元,超出公司内部目标。该人士称,Palantir认为,传统的营收衡量办法不足以表达公司的增长潜力,不像“bookings”那样有效,不过公司高管也向投资者提供了营收数字。

网站Pinterest在今年早些时候的一轮融资中对潜在投资者表示,公司的内部预测包含了2018年的30亿美元可能营收,高于2014年不到2500万美元的营收。这一数字被一份发行文件提及。

该文件并未定义“营收”,而Pinterest置评。文件显示,预测是基于用户增长趋势、广告以及其他因素给出的。

今年3月,Pinterest称公司融资3.67亿美元,估值为110亿美元,较此前2014年的50亿美元估值翻了一番。

风投公司Andreessen Horowitz在去年的一篇博客中表示,对某些软件公司来说,使用传统的营收统计方式“会产生糟糕的投资决策”,因为投资者会忽视其他指标,而这些指标可能“代表着不错的财务状况”。

Nextstep为科技创业公司提供会计顾问服务,该事务所的管理合伙人表示,很多同行只有到了没有选择的时候,才会看重非传统的指标。公司通常会在临上市前停止使用“bookings”。他说:“除了SEC之外人人都喜欢这个指标,它很容易做大,而且审计不看。”

只提供会员服务的网络购物商店目前的估值接近6亿美元,公司在今年2月进行了一轮融资,目前还未正式营业。

今年4月,Jet预测网站的“总销售额”到2020年将达到200亿美元。

公司首席营收官对投资者表示,这一估测“非常保守”,并补充称已经有42万用户注册了Jet的试用服务。

没法知道Jet将从这种“总销售额”中拿到多少。网上商城eBay去年的“商品交易总额”(GMV)为829.5亿美元,营收

为88.2亿美元。eBay将“商品交易总额”定义为成功交易的总金额。

Jet的创始人兼首席执行官在采访中表示,200亿美元的目标是公司希望展示给投资者的内部预测,这个数字部分是基于他之前任职公司的表现,也就是网站Diapers.com的母公司Quidsi。亚马逊以5.5亿美元的价格收购了该公司。

他表示,考虑到公司顺利发展带来的回报,投资者承担的风险是值得的。“没人会根据的数字来投资”。

这篇有关于科技创业公司推高估值的数字游戏的文章,就为您介绍到这里,希望它对您有帮助。如果您喜欢这篇文章,请分享给您的好友。本站网址:http://www.h933.cn (转载请保留)。